فهرست مطالب

Toggle- سفته بانکی چیست و سفته چه نوع سندی است؟

- سَفته یا سُفته؟ کدام صحیح است؟

- اجزای سفته

- سررسید سفته چگونه تعیین میشود؟

- وظایف دارنده سفته

- قانون سفته چیست؟

- سفته در چه مواردی کاربرد دارد؟

- سقف سفته چقدر است؟

- انواع سفته

- ارزش سفته چیست؟

- تنزیل سفته چیست؟

- نکول سفته چیست؟

- نحوه صدور سفته

- تصویر سفته، اصلیترین اطلاعات در مورد سفته

- معرفی انواع سفته

- آیا امکان انتقال سفته وجود دارد؟

- آیا سفته سند رسمی است؟

- آیا سفته تاریخ دارد؟

- سفته بدون نام چیست؟

- آیا سفته نیاز به اثر انگشت دارد؟

- تفاوت چک با سفته چیست؟

- مزایا و معایب سفته

- نحوه پشت نویسی سفته

- راههای وصول وجه سفته در قانون سفته چگونه است؟

- فسخ تمبر مالیاتی جایگزین خرید سفته از بانک

سفتهها به عنوان یک اطمینان قانونی در معاملات تجاری استفاده میشوند. آنها قابلیت قانونی دارند و در صورت عدم پرداخت مبلغ تعیین شده، فرد میتواند از طریق دادگاه اقدامات قانونی را برای دریافت مبلغ تعیین شده انجام دهد. همچنین، سفته میتواند به عنوان اثباتی قابل تصویب در دادگاه برای موضوعیت یا عدم موضوعیت یک قرارداد مورد استفاده قرار گیرد.

در نتیجه، سفته یکی از وسیله ها و ابزار های مهم در معاملات تجاری است که به طرفین قرارداد اطمینان میدهد و حقوق و تعهدات را تضمین میکند. با استفاده از سفته، طرفین قادر خواهند بود به صورت مطمئنتر، کالا یا خدمات را تحویل دهند و دریافت نمایند و یا مبلغ تعیین شده را دریافت یا پرداخت کنند. در ادامه درمورد سفته، حداکثر مبلغ سفته، سفته فاقد مبلغ، سفته پانچ شده اعتبار دارد و … صحبت خواهیم کرد، لطفا تا پایان مقاله با ما همراه باشید.

سفته بانکی چیست و سفته چه نوع سندی است؟

سفته بانکی، یک نوع سند مالی است که از طرف یک بانک در دستورالعمل مشخص و معین صادر میشود. این سفته ها تنها قابل استفاده برای مشتریان بانک مربوطه هستند و به عنوان ابزاری برای تضمین یا پشتوانه اعتباری به کار میروند. در واقع، اگر شخص سفته بانکی را در اختیار داشته باشد، بانک موظف است که در صورت نیاز، مبلغ مشخصی را به صاحب سفته پرداخت کند.

از سفته بانکی میتوان به عنوان وسیلهای برای تامین وام ها، تضمین پرداخت ها و یا تضمین وفاء به تعهدات قراردادی استفاده کرد. این سند قرض دادن و قرض گرفتن را ممکن میکند. این سند معمولا در قالب یک برگه کاغذ صادر میشود و شامل اطلاعاتی مانند مبلغ، نام صاحب حساب و اطلاعات بانکی مربوطه است.

تهیه سفته به نیاز و شرایط شما بستگی دارد، در پاسخ به این سوال که سفته را از کدام بانک تهیه کنیم بهتر است با یک کارشناس حرفه ای مشورت کنید. از این نوع سفته به عنوان پرداختی برای انجام معاملات تجاری می توان استفاده کرد و به عنوان وسیله ای برای انتقال پول با اطمینان و امنیت بیشتر استفاده نمایید.

تاریخچه ظهور سفته چیست؟

تاریخچه ظهور سفته به قدمتی بسیار دیرینه باز میگردد. در اوایل تجارت و تبادلات تجاری، نیاز به داشتن سندی برای ثبت تعهدات و معاملات بهوجود آمد. این سند، همان سفته بود که به تجار میدادند تا تاییدیه انجام معامله را داشته باشند و از طریق آن از اموال خود محافظت کنند. از جایی که مبدا تاریخچه سفته قابل تعیین نیست، نمیتوان بهطور دقیق نسبت داد.

در حال حاضر، از سفته بهطور گسترده در تجارت و معاملات استفاده میشود و سفته دادن و سفته گرفتن یکی از قدیمی ترین و اصیلترین ابزارهای مالی و تجاری است. این سند تجاری، همچنان جایگاه خود را در بازار دارد و بسیار مورد استفاده افراد قرار میگیرد.

تاریخچه سفته در ایران چیست؟

سند تجاری سفته، یک سندی است که به صاحب آن اجازه میدهد کالاهایی که در آن ذکر شده است را در اختیار داشته باشد یا به دیگری منتقل کند. سفته در ایران در سال 1304 مطرح شده ولی در سال 1311، به عنوان یک سند رسمی و تجاری در بین جوامع شناخته شده است. از گذشته تا به امروز افراد با کسب اطلاعات در مورد سفته در بسیاری از معاملات خود از این سند استفاده کردهاند. امکان دارد شما عزیزان در مورد سفته اطلاعات آن چنانی نداشته باشید که میتوانید با مشاوران کارمنتو در ارتباط بوده و امکان دریافت مشاوره آنلاین تلفنی داشته باشید.

مشاوران کارمنتو، در مورد سوالاتی چون چگونه سفته بگیریم یا سفته از کجا تهیه کنیم و سایر مطالب به خوبی به شما پاسخ خواهند داد. در نتیجه، سوالات خود را با این مجموعه در میان بگذارید. از ویژگیهای اصلی کارمنتو میتوان به تنوع خدمات و وجود یک پلتفرم جامع ویژه مشاور وکارفرما اشاره کرد، همچنین دارای تنوع حوزه نیز است.

سَفته یا سُفته؟ کدام صحیح است؟

در پاسخ به این سوال که سَفته یا سُفته؟ میتوان گفت جامعه اکثرا این سند را به صورت سَفته بیان میکنند که صحیح نیست. با گذشت زمان، کارشناسان و متخصصانی که در این زمینه فعالیت میکنند و تجربه زیادی نیز دارند تحقیقات زیادی در زمینه سَفته یا سُفته انجام دادهاند. محققان پس از بررسیها به این نتیجه رسیدهاند که سِفته درست است. بهتر است، هنگام به کار بردن، گرفتن و خرید سفته حتما از واژه درست استفاده کنید.

اجزای سفته

از مسائل مهم هنگام خرید سفته، بررسی اجزای سفته و درست بودن آن است. سفته باید شامل شماره سفته و تاریخ صدور باشد. در سفته باید اطلاعات جامعی در مورد طرفین قرارداد وجود داشته باشد. این اطلاعات شامل نام کامل و آدرس صاحب سفته و همچنین نام و آدرس طرف مقابل است. یکی از اجزای اصلی، توصیف دقیق تعهدات طرفین است. این شامل مبلغ معامله، شرایط پرداخت، مهلتهای پرداخت و هر تعهد دیگری است که بین طرفین توافق شده است.

تاریخ صدور در این سند نشان میدهد که طرفین در چه زمانی توافق کردهاند و تاریخی است که سفته برای مراجعه یا پرداخت در نظر گرفته شده است. همچنین، سفته باید شامل امضای طرفین نیز باشد. امضاها نشان میدهند که طرفین تعهدات خود را پذیرفتهاند و آماده همکاری هستند. استفاده از سفتهها در مبادلات تجاری میتواند به طرفین اعتماد بیشتری بدهد و ضمانت کند که تعهدات مالی به درستی انجام میشود.

سررسید سفته چگونه تعیین میشود؟

سررسید سفته، اغلب به عنوان ابزاری مالی تجاری استفاده میشود. تعیین سررسید سفته زمانی صورت میگیرد که یک شخص، یک سفته صادر کند و به اشخاص دیگر عرضه کند تا در آینده آن را پرداخت کند. توافق در مورد سررسید سفته، یکی از جنبههای مهم وضع قرارداد تجاری است و باید به دقت بررسی شود تا هر دو طرف از شرایط و تاریخ پرداخت مطلع شوند. طبق قانون اگر فرد نتواند مبلغ مورد نظر را پرداخت کند، به مدت 10 روز بعد از تاریخ سررسید به او زمان پرداخت میدهند.

چگونه تاریخ سررسید سفته را حساب کنیم؟

شما میتوانید از طریق تاریخهای ذکر شده در سفته، تاریخ سررسید سفته را محاسبه کنید. کافیست تاریخهای آغاز سفته را داشته باشید. سپس، باید مدت زمان نسبت به تاریخ آغاز را به صورت مشخصی تعریف کنید. علاوه براین، باید تاریخ مرجع یا تاریخ فعلی را نیز داشته باشید.

وظایف دارنده سفته

دارنده سفته مسئولیت نگهداری و محافظت از سفته را برعهده دارد تا صورت نیاز بتواند از آن استفاده کند. دارنده سفته موظف است درصورتی که صاحب سفته درخواست بازپرداخت یا استفاده از آن را داشته باشد، سفته را تحویل دهد. در صورتی که سفته گم شود، دارنده سفته باید به مرجع صادرکننده اعلام نماید.

دارنده سفته مسئول امضای خود روی سفته است و باید از امضای صحیح بر روی سفته مطمئن شود. دارنده سفته باید تعهداتی که در سفته بر عهده او قرار گرفته است انجام دهد. دارنده سفته باید به صورت دقیق و کامل اطلاعات مربوط به سفته را در صورت نیاز به افراد یا سازمان های مرتبط اعلام کند.

قانون سفته چیست؟

تصویب قانون جدید چک، و مطرح شدن مجدد آن بهعنوان وسیله صرفا پرداخت و عدم امکان استفاده از چک به صورت و عدهدار (برای کسب اعتبار و تضمین) فرصتی به دست داد تا به وضعیت سفته که وسیله پرداخت اعتباری هم ارز برای است و از این پس احتمال استفاده فراگیر از آن وجود خواهد داشت، بیشتر توجه شود.

- تصویب قانون جدید صدور چک، و مطرح شدن مجدد آن به عنوان وسیله صرفا پرداخت و عدم امکان استفاده از چک به صورت و عدهدار (برای کسب اعتبار وتضمین) فرصتی به دست داد تا به وضعیت سفته که وسیله پرداخت اعتباری همارز برای است و از این پس احتمال استفاده فراگیر از آن وجود خواهد داشت، بیشتر توجه شود.

- سفته در لغت به معنای «مالی که به شهری دهند و به شهری باز ستانند» آمده و معال کلمه فته طلب یا جواز طلب می باشد. اما در اصطلاح حقوقی از سفته بهعنوان یکی از اسناد تجارتی چنین تعریف شده است: « فته طلب سندیست که بهموجب آن امضاکننده تعهد میکند مبلغی در موعد معین یا عندالمطالبه در وجهحامل یا شخص معین و یا به حواله کرد آن شخص کارسازی نماید».

سفته از لحاظ تاریخی نه در شکل امروزی آن بلکه به صورت نوشتههایی در قدیم معمول بوده است. مثلا در بازار این امکان وجود داشته که بازرگانی جهات بهدست آوردن اعتبار موردنیاز با دیگری تماس حاصل نماید و نوشتههایی را حاکی از پرداخت مبلغی در سررسید معین به دست آورد و آنها را به اعتبار مدیون معامله کند: خواه واقعا طلبی در کار بوده یا نبوده باشد.

در کشور فرانسه، سفته سابقه بسیار قدیمی دارد و از زمانهای دور این سند با انعکاس عبارت «حواله کرد» در روی آن قابلیت معامله و دست به دست داده است، به ویژه اینکه در آن زمان افراد غیر بازرگان هم تمایلی به متعهد شدن در مقابل کسی کع او را نمیشناختند، مگر در یک سررسید معین، از خود نشان نمیدادند.

پس از قرون یاد شده، سفته به تدریج از انزوای خود بیرون آمد و دو نقش مهم را تدریجا عهدهدار گشت، اول، وسیلهای گردید جهت کسب اعتبارات مالی و دوم، در معاملات مربوط به حق سرقفلی به عنوان ابزار پرداخت مورداستفاده قرار گرفت. اما کاربرد سفته در امور تجاری بهتدریج از این هم فراتر رفت. با آغاز دوره شکوفایی اقتصادی، تجار جدید که تازه فعالیت بازرگانی خود را شروع کرده بودند، به دلیل عدم وجود امکانات بالفعل در پرداخت مبالغ هنگفت، از فته طلب که سندی مهلتدار بود استفاده میکردند. ولی زمانیکه دوباره بحران اقتصادی جامعه را فرا میگیرفت و صادرکنندگان سفته در موعد سند قادر به پرداخت وجه آن نبودند، باز مشکلاتی بزرگی دامنگیرشان میشد.

- سفته در کنوانسیون ژنو 1930 مورد بررسی تفصیلی واقع نگردید، و تنها مواد 75 تا 78 مقررات متحد الشکل در اکثر قریب به اتقاق مسائل مربوطه، به قواعد پایهگذاری شده در قسمت برات برگشته داده شده است.

با وجود این، ماده 21 ضمیمه دوم قرارداد اول دو اختیار به نفع کشورهای امضاکننده پیشبینی مینماید:

اختیار اول- هریک از طرفهای معظم متعاهد مختارند مقررات مربوط به سفته مورد پیشبینی در کنوانسیون را در قلمرو خود وارد قوانین ملی ننمایند. توضیح آنکه در قوانین مربوط به اسناد تجارتی بعضی کشورها نظیر لتونی، سفته در درجه اول اهمیت قرار داشته و ضوابط دیگر اسناد تجارتی، به رژیم حقوقی سفته ارجاع داده شده است. برای این کشورها طبعا مقررات کنوانسیون در مورد سفته قابل قبول نیست. زیرا مواد 75 تا 78، حل مسائل سفته را به قواعد برات محول مینماید. کنفرانس پس از بررسیهای لازم چنین نتیجه گرفت که این اختیار ضرر کلی برای قواعد متحدالشکل در بر نخواهد داشت: چه سفته اصولا بیشتر از اهمیت ملی برخوردار است تا بین المللی، به علاوه در بعضی از کشورها این سند نوشتهای است که در داخله گرد میکند و برات فقط برای پرداختهای اعتباری بین المللی مورداستفاده قرار میگیرد.

اختیار دوم- این اختیار به کشور امضاکننده اجاره میدهد، در صورت لزوم سیستم حقوقی بهخصوصی را برای سفته تاسیس کرده و به این ترتیب صرفا به ارج دادن به قواعد برات اکتفا نکنند. در کشورهای اسکاندیناوی، ژاپن و لهستان از اختیار مزبور استفاده شده و مقررات خاصی جهت فته طلب تدوین گردیده است.

- کشور فرانسه از این دو بند ماده 21 استفاده نکرده و تنها در مواد 183 و 189 قانون تجارت، مواد 75 تا 78 کنوانسیون را بازگو میکند. این روش مورد انتقاد عدهای از حقوقدانان آن کشور واقع شده است. این گروه عقیده دارند اجرای قواعد برات که عمل حقوقی سه جانبه است در مورد سفته که در ابتدا تنها دارای دوطرف است، خالی از اشکال نخواهد بود.

- با وجود اینکه کنوانسیون ژنو در سال 1930 برابر 1309 شمسی به تصویب کشورهای عضو رسیده، مع ذلک قانونگذار سال 1311 کشورمان، مقررات قبلی کشور فرانسه را در قسمت سفته همانند مورد برات، منعکس نموده است. اما قواعد سابق فرانسه (عمدتا مقررات سال 1807) در اینمورد با مقررات کنوانسیون انطباق داشته است. نتیجتا ملاحظه میشود در قانون تجارت ایران، هماهنگ با طرح کنوانسیون، به تجویز ماده 309، برات در قسمت سفته نیز جاری است.

- در حال حاضر از لحاظ کابرد عملی، ملاحظه میشود سفته هنوز مورد استفاده قرار میگیرد. در حالیکه برات تقریبا در داخل کشور متروک شده است. دراین شرایط میتوان گفت، ایران در زمره ممالکی است که سفته در آنها مهمترین وسیله پرداخت اعتباری در داخل کشور است. بااین اختلاف که کشورهای مذکور دارای مقررات مستقلی دراین باره هستند، حال آنکه در ایران برای حل مسائل سفته لزوما میبایست به سیستم حقوقی برات، که خود به عنوان سند تجارتی دیگر تقریبا کاربردی درون مرزی ندارد، رجوع نمود.

- درهرحال ضروری است شناخت عمیقتر نسبت به مکانیزم سفته در مقایسه با برات حاصل آید. بررسی تطبیق سیستم حقوقی این دو سند اجازه خواهد داد تا چارچوب حقوقی خاص سفته بیشتر روشن شده و اسباب حصوص نتیجهگیریهای لازم فراهم آید.

قوانین سفته قواعدی برای تعیین اعتبار سفته ها ارائه میکنند و نقش حقوقی سفته را تعیین میکنند. قوانین سفته به خوبی مسئله سفته یعنی چه ، سفته از کجا بگیریم و غیره را نشان میدهد. مسائلی که در قوانین حقوقی سفته مطرح میشوند شامل صدور صحیح سفته، اعتبار سفته ها، حقوق و تعهدات طرفین، راههای برخورد با سفتههای تقلبی و نامعتبر است.

سفته در چه مواردی کاربرد دارد؟

میتوان بهاین سوالکه سفته در چه مواردی کاربرد دارد اینگونه پاسخ داد که سفته در خرید و فروش کالا بسیار پرکاربرد است. با صدور سفته، فروشنده به خریدار تعهد میدهد که کالا یا خدمات مورد نظر را تحویل دهد و خریدار نیز تعهد میدهد که مبلغ معینی را در زمان تعیین شده پرداخت کند. سفته در وامدهی نیز مورداستفاده قرار میگیرد و بهعنوان ضمانتی برای بازپرداخت مبلغ وام شناخته شده است. از سفته در معاملات بینالمللی نیز میتوان به عنوان ابزاری برای اعتمادسازی و تضمین پرداختها بین طرفین استفاده کرد. در نتیجه، سفته درهر موقعیتی که نیاز به تضمین تحویل کالا، خدمات یا پرداخت مالی باشد، مورداستفاده قرار میگیرد.

سقف سفته چقدر است؟

بهازای هریک میلیون تومان، سفته 500 تومان قیمت دارد. یعنی اگر بخواهید یک سفته 5 میلیون تومانی بخرید باید 2500 تومان بپردازید. اما آیا سقفی برای سفته وجود دارد؟ وقتی چک صادر میکنید، میتوانید هر چند میلیون یا میلیارد تومان را روی آن بنویسید و به کسی بدهید. اما برخلاف چک، شما نمیتوانید هرمبلغی که میخواهید را روی چک بنویسید و بهکسی بدهید. بلکه میزان بدهکاری شما در سفته، برابر با همان مبلغی است که از بانک ملی یا … خریدهاید. مثلا اگر یک سفته 20 میلیونریالی داشته باشید، تنها حق مطالبه همین مبلغ را دارید، نه بیشتر. بانک میتواند سفتههایی تا 200 میلیون تومان صادرکند.

انواع سفته

سفته انواع مختلفی دارد که هرکدام در جای خاص و برای یک هدف جداگانه مورداستفاده قرار میگیرند. قانون سفته برای تمام این انواع کاربرد دارد:

- سفته حسن انجام کار: در بسیاری از سازمانها و شرکتهای خصوصی و دولتی، نیروهای جدید هنگام استخدام این نوع سفته را امضا میکنند. تعهد این سفته، انجام کار بدون نقض، ضرر نرساندن به سازمان و افشا نکردن اطلاعات و دادههای خصوصی آن است.

- سفته معاملات: این سفته بین دو نفر که قرار است یک معامله انجام بدهند، رد و بدل میشود و معمولا استفاده کوتاهمدت دارد. مثلا اگر یک تاجر بیست فرش دستباف از یک تاجر دیگر بخرد، در سفته خود متعهد میشود که پول را در یک تاریخ مشخص پرداخت کند.

- سفته ضمانت: این نوع سفته، وقتی از فرد گرفته میشود که برای انجام یک کار یا پروژه متعهد شده است. سفته درواقع ضامن این است که پروژه به صورت کامل و تا انتها انجام شود.

از سایر سفتهها میتوان به سفتهقیمت، سفتهکاری، سفته وجهحامل و … اشاره کرد، برای دریافت اطلاعات بیشتر راجعبه انواع سفته با مشاوران کارمنتو در ارتباط باشید.

ارزش سفته چیست؟

ارزش سفته بهمقدار پولی ارزشمند است که بهصاحب سفته تعلق میگیرد. این ارزش معمولا براساس عواملی مختلفی مانند نوع سفته، قیمت بازار، شرایط بازار مشخص میشود. همچنین، در بازار بینالمللی، ارزش سفته ممکن است به مبادله ارز، کالاها، طلا و سایر داراییهای قابلقبول برای معامله بستگی داشته باشد.

تنزیل سفته چیست؟

تنزیل سفته، به معنای انتقال وجه یا فروش سفته به صورت رسمی و با قیمتی کم قبل از تاریخ سررسید است. در این مورد زمانی که فرد سفته را قبل از تاریخ مورد نظر به فرد یا سازمانی تحویل میدهد، مقداری مبلغ به عنوان مبلغ تنزیل از وجه مشخص شده کم شده و به صاحب پول تحویل داده میشود.

چگونه هزینه تنزیل سفته را محاسبه کنیم؟

محاسبه هزینه تنزیل سفته بسیار راحت بوده و خود میتوانید بهآسانی آن را انجام دهید. برای محاسبه بهتر است زمانیکه برای وجه تنزیل تعیین شده و زمانیکه برای سررسید سفته تایید شده است را در نظر بگیرید و با محاسبه مدت زمان مشخص شده هزینه تنزیل را بهدست آورید.

نکول سفته چیست؟

نکول سفته نوعی ابزارمالی است که بهصورت قراردادی بین دو طرف صادر میشود و برای تایید تعهدات مالی یک فرد به فرد دیگر استفاده میشود. این سند، حق تعیین دریافت یک مبلغ مالی را به صاحب آن میدهد و در اصطلاح به عنوان یک سند بدهی نقدی معرفی میشود. نکول سفته معمولا به عنوان محکمترین و قابل اعتمادترین ابزارمالی در معاملات تجاری و بانکی در نظر گرفته میشود.

نحوه صدور سفته

اولین مرحله در صدور سفته، درخواست سفته توسط صاحب حساب است. این درخواست به بانک ارائه میشود و شامل مشخصات کل حساب دارنده سفته، مقدار سفته، تاریخ سررسید و هر شرایط مربوط به سفته است. بانک مورد نظر نسبت به بررسی درخواست صدور سفته اقدام میکند. این شامل حساب دارنده سفته دریافت هرگونه مدارک یا اطلاعات تکمیلی موردنیاز و بررسی تراز حساب و اعتبار صاحب حساب است. بعد از بررسی و تایید درخواست، بانک سفته را صادر میکند. حساب دارنده میتواند سفته را برای پرداخت به صاحب سفته یا هر فرد دیگری که توسط صاحب سفته تعیین شده است، ارسال کند.

در صورت عدم قابلیت تصویه سفته در تاریخ سررسید آن، صاحب سفته میتواند به بانک صادر کننده مراجعه کند و درخواست تمدید یا تغییر شرایط سفته را ارائه کند. هنگامیکه سفته سررسید میشود، صاحب سفته میتواند به بانک صادرکننده مراجعه کند و مبلغ سفته را دریافت کند. برای دریافت اطلاعات در مورد اینکه چگونه سفته را پر کنیم با مشاوران کارمنتو تماس بگیرید.

مشاوران حقوقی کارمنتو به صورت آنلاین و تلفنی که به صورت فوری و زیر یک دقیقه ارتباط برقرار میشود، افراد را در مسائل حقوقی و نحوه نوشتن سفته راهنمایی میکنند و به عنوان یک پل ارتباطی بین افراد و سیستم حقوقی عمل میکنند تا از ورود به مشکلات قانونی جلوگیری شود.

نوشتن مبلغ مشخص

هنگام نوشتن سفته، باید مبلغ مشخصی که در رابطه با تراکنش موردنظر است را نیز بهدرستی نشان داد. مبلغ را باید به صورت عدد و حروف در سفته بنویسید. مهم است که همواره برای جلوگیری از ابهام و سوءتفاهم، مبلغ به صورت قابل فهمی در سفته وارد شود. برای اطلاع از حداکثر مبلغ سفته و اعتبار سفته فاقد مبلغ یا یک فردحرفه ای صحبت کنید.

تاریخ صدور سفته

زمانیکه قصد دارید سفته را بهکسی بدهید حتما تاریخ را مشخص کنید. تاریخ صدور سفته بهمعنای تاریخی است که سفته توسط صادرکننده ثبت و توانمندی پرداخت آن در آن تاریخ تایید شده است. تاریخ صدور سفته معمولا در بالای سفته، در قسمتی به نام تاریخ ذکر میشود. اینکه سفته چقدر اعتبار دارد به تاریخ ذکر شده نیز مربوط است.

نام گیرنده در سفته

نام گیرنده در سفته، نام شخص یا سازمانی است که مشتری یا دریافتکننده وجه در سفته است. در سفتهها، نام گیرنده به صورت واضح و دقیق درج میشود تا هویت و تعیین محل و فرد مورد نظر برای دریافت وجه به صورت کامل صورت گیرد.

تاریخ پرداخت سفته

تاریخ پرداخت سفته یا تاریخ سررسید سفته، تاریخی است که درآن هر دو طرف موافقت کردهاند که مبلغ مشخصی را دریافت کرده یا پرداخت کنند. این تاریخ معمولا در دقیقهای خاص از روز، ماه و سال مشخص میشود و به عنوان نقطه پایانی برای انجام تعهدات طرفین در قرارداد ها یا تراکنشهای تجاری استفاده میشود.

امضا یا مهر صادرکننده سفته

امضا یا مهر صادرکننده سفته، درحقیقت نشانه معتبر بودن سند تجاری است. درهنگام نوشتن سفته، امضا یا مهر صادرکننده سفته باید بر روی سفته قرار گیرد تا به عنوان تاییدیه از طرف صادرکننده در نظر گرفته شود.

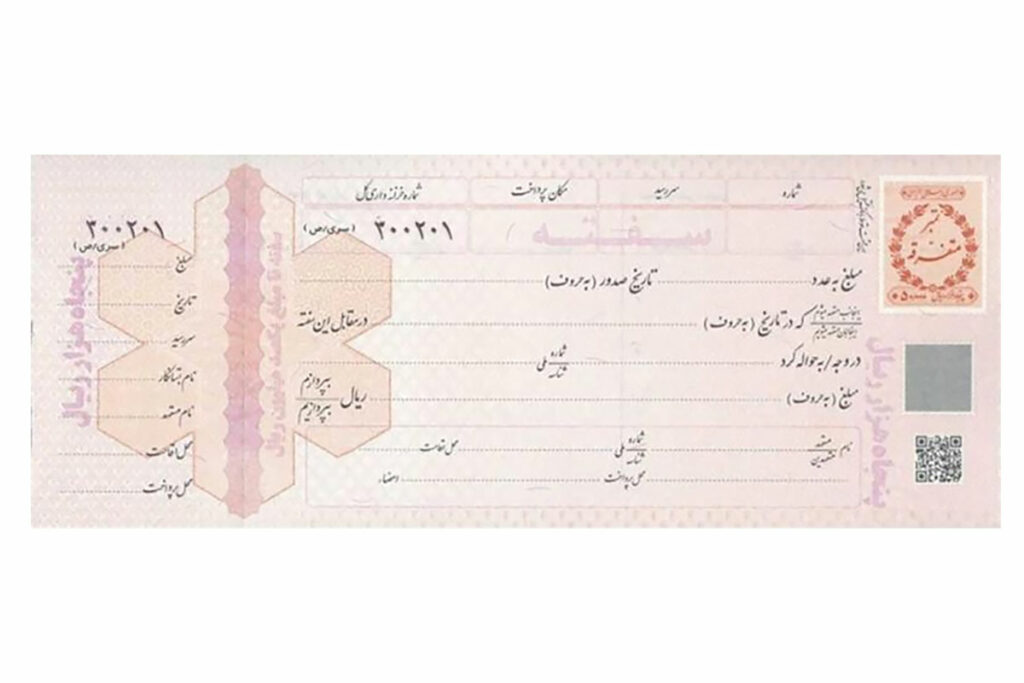

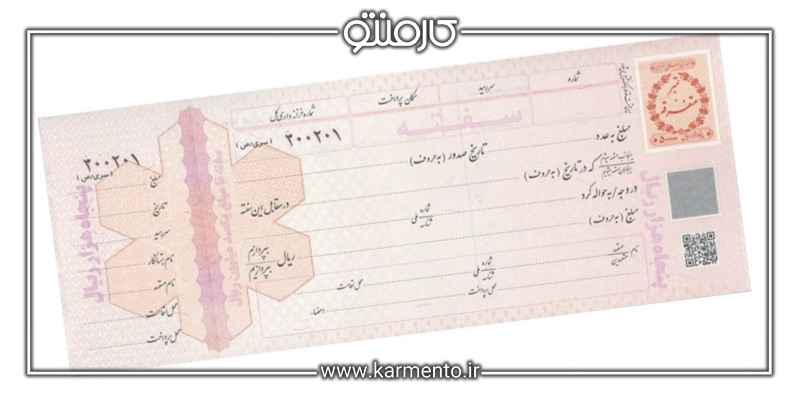

تصویر سفته، اصلیترین اطلاعات در مورد سفته

تصویر سفته یک مدرک رسمی و حقوقی برای ثبت و انتقال حقوق مالکیت از یک شخص به شخص دیگر استفاده میشود. این سند حاوی اطلاعاتی مهم است که باید درآن بهطور دقیق و کامل ذکر شود. اصلیترین اطلاعات موجود در سند تجاری سفته عبارت اند از:

- اطلاعات فروشنده و خریدار

- تاریخ سفته

- مبلغ سفته

- توضیحات خدمات

- شرایط معامله

- امضا

- شماره سفته

تصویر سفته یا سند تجاری از دیدگاه قانونی بسیار مهم است و تمامی اطلاعات بالا باید بهصورت کامل و صحیح درآن وارد شوند.

معرفی انواع سفته

سفته انواع مختلفی دارد که به طور کامل بررسی خواهیم کرد. امکان دارد صاحب سفته، سفته خود را بدون امضا به فردی دیگر تحویل دهد که ممکن است بعد از مدتی مشکلاتی رخ دهد. امکان دارد سفته دریافتی بدون نام یا بدون تاریخ باشد، در این نوع سفته ها فرد میتواند درهرزمانی که تمایل داشته باشد سفته را به بانک تحویل داده و وجه نقد مورد نظر را درخواست کند.

نوع دیگر از سفته ها، سفته در وجهحامل است که دراین سفته وجه حامل نوشته شده و دیگر نیاز نیست نام فرد گیرنده نوشته شود. سفته در معاملات نیز بهکار برده میشود، سفته معاملات زمانی که دو فرد بازاری با هم قراردادی می بندند این سفته مورد استفاده قرار میگیرد. برخی از کارها نیاز دارند تا از سوی فرد تضمین شوند در نتیجه فرد برای ضمانت دادن از سفته ضمانت استفاده میکنند.

آیا امکان انتقال سفته وجود دارد؟

بله، امکان انتقال سفته این سند تجاری امکانپذیر است و میتوانید بهوسیله پشتنویسی به فرد دیگری واگذار کنید. سفته یک سند قابل انتقال است و میتوان آن را به شخص دیگری انتقال داد. این انتقال معمولا به صورت انتقال مالکیت با توجه به قوانین و مقررات مربوطه صورت میگیرد.

آیا سفته سند رسمی است؟

امکان دارد درباره اینکه سفته سند عادی است یا رسمی دچار ابهاماتی باشید. در پاسخ بهاین سوال میتوان گفت سفته یک سند تجاری رسمی است. سفته به عنوان ثبت تعهد مالی بین دو شخص یا سازمان در نظام حقوقی مورد تایید قانونی قرار میگیرد. سفته قابلیت اجرا دارد و در صورت عدم اجرای تعهدات ذکر شده درآن قابلیت پیگیری حقوقی دارد. سفته بهعنوان یک سند رسمی، قوانین و مقرراتی را شامل میشود و قابلیت اعتمادبودن خریدار را به فروشنده ارائه میدهد و سفتهها در قراردادها و معاملات تجاری بهطور گسترده استفاده میشوند و قانونی است که هر دو طرف متعهد به آن باشند.

آیا سفته تاریخ دارد؟

اگر به بخش سفته چیه و چگونه سفته بگیریم کلیک کنید مطالبی برای شما نشان داده میشود که به سفته تاریخ دار اشاره شده است. سفته قانون باید تاریخ داشته باشد تا زمان دقیق مشخص شود. تاریخ صدور سفته نشاندهنده زمانی است که سفته واگذار میشود و تاریخ پرداخت آن مشخص شده است. همچنین، تاریخ انقضاء نیز بر روی سفته نوشته میشود که نشاندهنده زمانی است که سفته معتبر است.

سفته بدون نام چیست؟

در هنگام امضای سفته باید حتما اسم گیرنده همراه با نام خانوادگی نوشته شود. سفته بدون نام، یعنی همان سفته در وجهحامل، هیچ دارنده خاصی ندارد. درواقع هرکس حامل آن باشد، میتواند مبلغ سفته را طلب کند. در تنظیم سند سفته، بدهکار نام خاصی را روی برگه قید نمیکند و این یعنی درزمان سررسیدن، دارنده میتواند آنرا به شخص ثالثی حواله کند. آن شخص ثالث طبق قانون سفته، حق مطالبه مطالب را دارد. این موضوع سفته را دچار مشکلات امنیتی میکند، چون اگر برگه به دست افرادی بیفتد که مقاصد خوبی ندارند، برای امضاکننده و ضامنش مشکل ایجاد خواهد شد. با این حال اگر سفته خط خورده شود، نمیتوان آن را منتقل کرد. مجموعه کارمنتو با استفاده از تکنولوژی های جدید و با بروزرسانی کردن حِرفه خود، به صورت جامع موضوعاتی چون سفته از کجا بگیریم، سفته تا چه زمانی اعتبار دارد حتی سفته غیر قابل انتقال و شکایت از ضامن سفته را توضیح داده است.

آیا سفته نیاز به اثر انگشت دارد؟

در قوانین مربوط به سفته، تاکید برا اثر انگشت نشده است. بنابراین سند تجاری شما به اثر انگشت نیازی نداشته و بدون آن اعتبار دارد. سفته معمولا به وسیله امضای شخصی تایید میشود و اثر انگشت برای امور امنیتی و شناسایی فرد استفاده میشود. سفته فاقد امضا مورد قبول نبود و باید حتما هر دو طرف آن را امضا کنند. در صورت نیاز به هویت در معاملات مهمتر از سفته، ممکن است استفاده شود. برای مشاهده مطالب بیشتر در مورد سفته چیست و چه کاربردی دارد، سفته تا چند سال اعتبار دارد و …. به بخش سفته چیست وبسایت کارمنتو مراجعه کنید.

تفاوت چک با سفته چیست؟

چک و سفته برای انتقال و تحویل وجه مورد استفاده قرار میگیرند ولی تفاوتهایی دارند که در ادامه توضیح خواهیم داد. چک و سفته یک برگه کاغذی هستند اما چک شامل دستور پرداخت وجه بهمقدار مشخصی به شخص دیگر است.

در حالیکه، سفته بهعنوان یک سند حقوقی شناخته میشود. چک ها بهراحتی قابل انتقال بوده و میتوان روی آنها نام دریافت کننده را تغییر داد. از سوی دیگر، سفته یک سند مالی بهصورت شخصی صادر شده است که نمیتوان آنرا بهسادگی به شخص دیگری منتقل کرد. چکها درصورت خراب شدن ممکن است از قابلیت تهیه نسخه پشت چک و استفاده مجدد برخوردار باشند ولی اگر سفتهای خراب شود، معمولا نیاز به تهیه یک سفته جدید دوباره دارد.

مزایا و معایب سفته

یکی از موارد مهم در مسئله سفته چیه و مسائل مربوط به آن، بررسی مزایا و معایب سفته است. مزایای سفته به شرح زیر است:

- ثبت قانونی: با صدور سفته، تراکنش مالی مشخص و اثبات قانونی دارد.

- حمایت قانونی: در صورت وقوع خسارت از طرف مقابل، اثبات سفته به شما کمک میکند تا مطالبه خسارت خود را در دادگاه انجام دهید.

- مطمئن بودن: با داشتن سفته، میتوانید از طرف مقابل مطمئن بوده و از روند معاملات اطمینان حاصل فرمایید.

معایب سفته به شرح زیر است:

- هزینه: برای صدور سفته، هزینههایی وجود دارد که ممکن است بر جیب شما تاثیر داشته باشد.

- مشکلات زمانبندی: برای صدور سفته، زمان زیادی صرف میشود و برای تهیه سند تجاری کارآمد و دقیق، نیاز به هماهنگی بین طرفین و مراجع مربوطه است.

- تاخیر در تصویب و صدور: در برخی موارد، امکان تصویب و صدور سفته ممکن است محدود یا مسدود شود.

نحوه پشت نویسی سفته

پشتنویسی سفته یک فرآیند حرفهای است که افراد میتوانند برای ضمانت کردن اینکار انجام دهند. در پشتنویسی باید اطلاعات مربوط را در سفته قرار دهید. تاریخ سفته را تعیین کرده و از زبان رسمی و قانونی استفاده نمایید. سپس بعد از اطمینان از موارد ذکر شده هر دو طرف بایستی سفته را امضا کنید. با پیروی از این مراحل و استفاده از قوانین شما میتوانید یک سفته معتبر ایجاد کنید. شما برای انتقال سفته به فرد دیگر و واگذاری به آن به آسانی میتوانید روش پشتنویسی سفته را استفاده کنید.

راههای وصول وجه سفته در قانون سفته چگونه است؟

در قانون سفته، این سند در واقع دستوری است که طرف مورد نظر برای بانک صادرکننده آن میدهد تا مبلغ مشخص در آن به نفع یک شخص حقیقی یا حقوقی پرداخت شود. با امضای سفته، افراد موظف به پرداخت آن مبلغ میشوند. شما باید کامل در مورد سفته و قوانین آن آگاهی داشته باشید. اگر سفتهای در دست داشته باشید که همه جزئیات در نوشتن آن رعایت شده، باید قاعدتا بتوانید مبلغ آنرا وصول کنید. اما با بدهکارانی مواجه خواهید بود که به به هیچ عنوان پول بدهی خودشان را نمیپردازند.

قانون سفته میگوید که طلبکار میتواند از این برگه به عنوان یک سند قانونی (در صورت تکمیل بودن) استفاده کند و بهدنبال احقاق حق خود برود. دراینمواقع، برای مطالبه وجه سفته، طبق قانون سفته دو گزینه پیش روی شماست. اولین گزینه از طریق اجرای اسناد رسمی و دومین گزینه از طریق مراجع قضایی دادگستری. ممکن است سوالاتی همچون سفته چیست، حکم سفته چیست و… ذهن شما را درگیر کند، در این صورت با یک وکیل صحبت کنید.

فسخ تمبر مالیاتی جایگزین خرید سفته از بانک

فسخ تمبر مالیاتی یعنی لغو یا انصراف از پرداخت مالیات، در مواردی که فسخ تمبر مالیاتی صورت می گیرد، معمولا به جای خرید سفته از بانک درنظر گرفته میشود. درصورت فسخ تمبر مالیاتی، افراد مجاز به جایگزینی خرید سفته از بانک هستند. در قوانین مختلف مالیاتی و حقوقی، عبارت «تمبر مالیاتی» میتواند معانی متفاوتی داشته باشد.

بد نیست بدانید که تمبر مالیاتی یک تمبر عادی پستی نیست، بلکه مالیات حق تمبر سفته یعنی هزینهای که برای خرید هربرگ سفته به بانک (یا دیگر منابع) میپردازید. نرخ هر تمبر مالیاتی، براساس مبلغ سفته متفاوت است (یعنی یک سفته 100 میلیون تومانی، قیمتی بیشتر از سفته 5 میلیون تومانی خواهد داشت). برای دریافت هربرگ سفته، بانک بهنسبت قیمت آن مبلغی را از شما میگیرد (و در اصطلاح قانونی یعنی شما آن سفته را خریدهاید). اما امروزه جایگزین فسخ تمبر مالیاتی شده است.

سخن پایانی

از همراهی شما تا پایان مقاله متشکریم، هدف ما از ارائه این مقاله آشنا و آگاه شدن شما از سفته پانچ شده، سفته پاره شده و … است. در کارمنتو، امکان دریافت مشاوره فوری در هر جای ایران در لحظه و زیر یک دقیقه وجود دارد. همچنین نمایش وضعیت مشاور به منظور صرفهجویی در زمان کاربر امکانپذیر است. از ویژگی های مهم کارمنتو میتوان به محرمانه بودن اطلاعات و ارائه خدمت با معقولترین قیمت بازار اشاره کرد.

از طریق مشاوره کسب و کار آنلاین تلفنی در حوزه مد نظر خود بدون پرداخت هزینه تلفن و اینترنت و از طریق تماس امن، پاسخ سوالات خود را دریافت نمایید.

با کلیک روی لینک زیر و از طریق (منو خدمات مشاوره) حوزه مد نظر خود را انتخاب نمایید.